El efecto de la pandemia de COVID-19 en el sector lácteo fue relativamente bajo. Entre los productos lácteos, la pandemia tuvo el mayor efecto en los precios mundiales de la manteca debido a la pérdida de demanda de grasa láctea del sector de la hotelería. En 2021, el valor del índice de precios de los productos lácteos de la FAO aumentó un 17 % con incrementos en todos los productos lácteos, con manteca, leche en polvo descremada (LPD) y leche en polvo entera (LPE) aumentando un 30 %, 22 % y 27 %, respectivamente, mientras que en queso fue de 8,8 %. La fuerte demanda global, especialmente de Asia y, en menor medida, de Medio Oriente, impulsó esos aumentos de precios.

Las exportaciones e importaciones mundiales habían estado creciendo de manera constante en años anteriores, pero se desaceleraron en 2020. La desaceleración del transporte, las interrupciones en la cadena de valor y la disminución de la demanda contribuyeron al cambio. Los suministros exportables mundiales se vieron limitados, lo que refleja menores entregas y un crecimiento de la producción inferior al esperado. Sin embargo, en general, el sector se adaptó rápidamente y mitigó muchos de los graves efectos observados en los primeros meses de la pandemia, mientras que las exportaciones se recuperaron en 2021.

Se espera que las importaciones mundiales de productos lácteos en 2021 hayan alcanzado las 10 millones de toneladas métrica (unos 90 mil millones de litros de leche), lideradas por queso, leche en polvo y suero en polvo, respaldadas por la demanda de China en particular. Los principales exportadores, Nueva Zelanda (NZ), la Unión Europea (UE) y los Estados Unidos (EE.UU.), abastecieron gran parte de la demanda de importaciones, el último aún más por el repunte de envíos a México.

Consumo

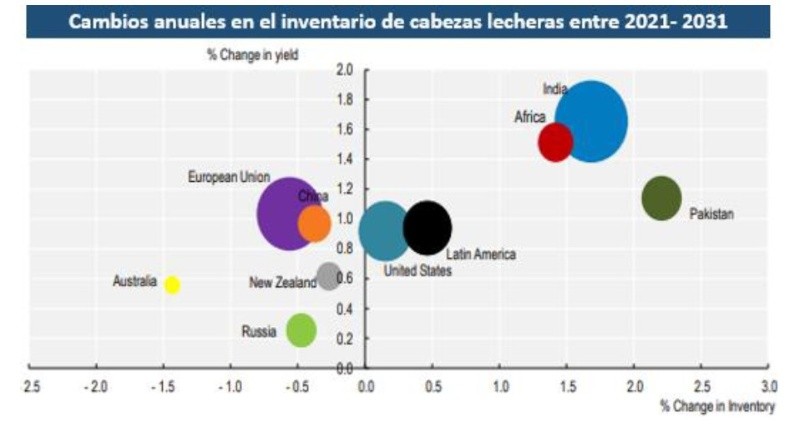

La fuerte demanda en India y Pakistán está liderando el aumento en el consumo mundial de lácteos, impulsado por el crecimiento de los ingresos y la población. El nivel de consumo de leche per cápita (en términos de sólidos lácteos) variará en gran medida en todo el mundo.

En los países de ingresos altos, se espera que el consumo per cápita aumente un 0,4 % anual a 21,9 kg (sólidos lácteos) con la mayor parte consumido en forma de productos procesados. Por el contrario, en los países de ingresos bajos y medianos-bajos, la mayor parte de la producción se consume en forma de productos lácteos frescos, donde se espera que el consumo per cápita aumente un 1,5 % anual (5,4 kg) y 2,0% (21,2 kg), respectivamente. Se espera que el consumo de productos lácteos frescos sea alto en India y Pakistán, pero bajo en China.

El uso dominante de Leche en Polvo Descremada (LPD y Leche en Polvo Entera (LPE) seguirá estando en el sector manufacturero, especialmente en confitería, fórmulas infantiles y productos de panadería. Una pequeña parte de los productos lácteos, especialmente LPD y suero de leche en polvo, se utilizan en la alimentación animal.

China importa ambos productos, con la recuperación esperada de la peste porcina africana, se espera que la demanda de LPD y suero en polvo crezca durante la próxima década. Los sueros en polvo están ganando protagonismo como resultado de su uso en el procesamiento de productos nutricionales, especialmente en nutrición clínica, infantil y de ancianos.

Comercio

El comercio de productos lácteos se expandirá de unos pocos países exportadores importantes a muchos países importadores dispersos. Solo alrededor del 7% de la producción mundial de leche se comercializa internacionalmente, principalmente debido a su carácter perecedero y alto contenido de agua. Más del 50% de la producción mundial de LPE y LPD se comercializa, ya que estos productos a menudo se producen solo para almacenar y comercializar leche durante un período de tiempo o distancia más largos.

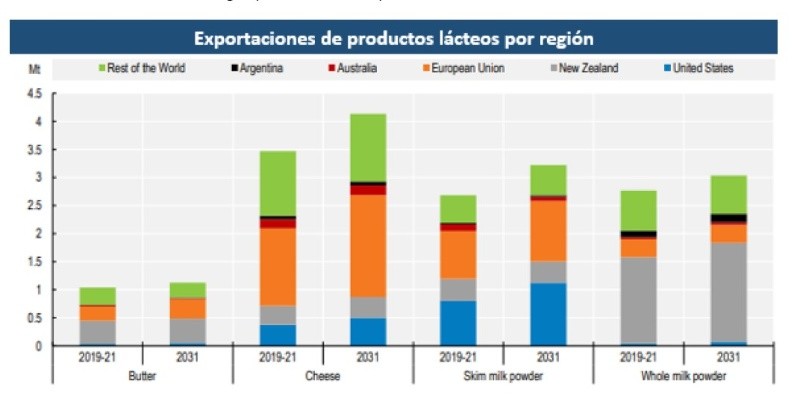

Se prevé que el comercio mundial de productos lácteos se expanda durante la próxima década para llegar a 14,2 MTM en 2031, un 15 % más que durante el período base. Las tasas de crecimiento varían según los productos lácteos, con un 1,7 % anual para LPD, 1,6% anual para queso, 1,5% para suero en polvo, 1,3% para manteca y 0,9% para LPE.

La mayor parte de este crecimiento se cubrirá con mayores exportaciones de los EE.UU., la UE y Nueva Zelanda. Australia, otro exportador que ha perdido cuota de mercado aunque sigue siendo un destacado exportador de queso y LPD. En el caso de LPE, Argentina también es un importante exportador y se proyecta que represente el 5% de las exportaciones mundiales para 2031. En los últimos años, Bielorrusia se ha convertido en un importante exportador, orientando sus exportaciones principalmente al mercado ruso debido al embargo que sufre dicho país.

NZ sigue siendo la principal fuente de manteca y LPE en el mercado internacional, y se prevé que sus cuotas de mercado sean de alrededor del 39 % y el 58 %, respectivamente, para 2031. China es el principal importador de LPE de NZ. El crecimiento esperado en la producción nacional de leche en China limitará el crecimiento de las importaciones de LPE. Se espera que NZ diversifique y aumente ligeramente su producción de queso.

Las importaciones se distribuyen más ampliamente entre los países, siendo los destinos dominantes para todos los productos lácteos el NENA, los países de altos ingresos, el Sudeste Asiático y China. Se espera que China continúe siendo el principal importador de productos lácteos del mundo, especialmente para LPE. Se espera que las importaciones de NENA provengan principalmente de la UE, mientras que se espera que EE.UU. y Oceanía sean los principales proveedores de leche en polvo para el sudeste asiático.

Muchos países tendrán un efecto más duradero de la pandemia, sobre el PBI, con un crecimiento del ingreso per cápita inferior al crecimiento proyectado antes de la pandemia. Es probable que afecte de manera desproporcionada a los hogares más pobres y reduzca su consumo, especialmente en Asia Central, Indonesia y los países africanos menos desarrollados.

Precios

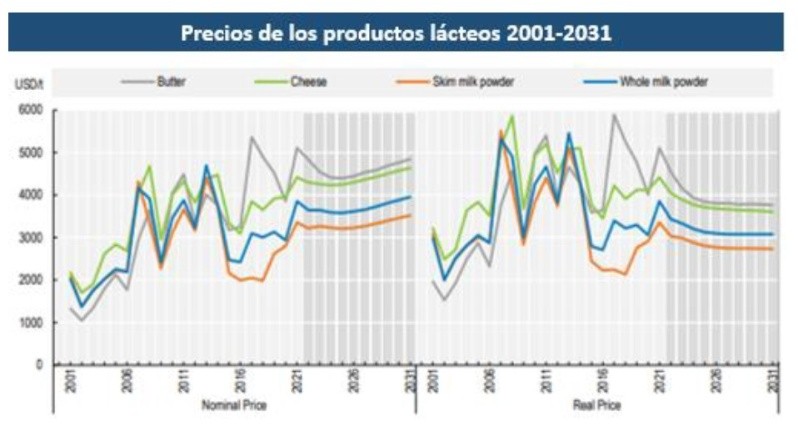

A pesar de los máximos actuales, los precios internacionales de los lácteos tenderán a la baja a largo plazo. Los dos principales precios de referencia para los productos lácteos son la manteca y la LPD, usualmente de Oceanía y Europa.

La fuerte volatilidad de los precios internacionales de los productos lácteos se deriva de su pequeña participación en el comercio, el predominio de unos pocos exportadores y un entorno de política comercial ampliamente restrictivo. Desde 2015, el precio de la manteca ha aumentado considerablemente más que la LPD. Debido a la mayor demanda de grasa, se supone que la brecha entre ambos seguirá durante la próxima década; aunque se espera que se reduzca.

En el corto plazo, esta perspectiva proyecta que los precios nominales de la manteca y la LPD se mantengan altos en 2022, principalmente debido a los altos costos de producción y los precios del aceite vegetal; sin embargo, se prevé que los precios regresen a sus niveles a largo plazo y disminuyan durante el período de proyección. Se prevé que los precios mundiales de la LPE y el queso se vean afectados por la evolución de los precios de la manteca y la LDP, en consonancia con el contenido respectivo de sólidos grasos y no grasos.

Riesgos e incertidumbres

A corto plazo, las proyecciones pueden verse afectadas por la guerra de Rusia contra Ucrania, que ha aumentado significativamente la incertidumbre de las condiciones de oferta y demanda agrícola y puede ralentizar el crecimiento económico. Los impactos podrían sentirse a través del aumento de los costos de los insumos, como fertilizantes y concentrados.

Además, la aparición de nuevas variantes de COVID-19 y las medidas políticas posteriores pueden afectar aún más la recuperación económica. Si bien el sector lácteo se mantuvo relativamente estable a raíz de la pandemia y ha mostrado resiliencia, puede haber cambios estructurales que tendrán efectos a largo plazo relacionados, como ya se ha mencionado, al ingreso per cápita de la población.

El papel de los sustitutos de origen vegetal de los productos lácteos (por ejemplo, bebidas de soja, almendras, arroz y avena) ha aumentado en muchas regiones, especialmente en América del Norte, Europa y el este de Asia. Los reemplazos han continuado expandiéndose, ramificándose en varios frutos secos, legumbres y otros cultivos. Las tasas de crecimiento de los sustitutos a base de plantas son sólidas, aunque parten de una base baja, aunque se cuestiona la evidencia sobre su impacto ambiental y los beneficios relativos para la salud. En general, existe incertidumbre en torno al impacto a largo plazo de los sustitutos.

La legislación ambiental podría tener un fuerte impacto en el futuro desarrollo de la producción lechera. Las políticas e iniciativas ambientales más estrictas, como Pathways to Dairy Net Zero, podrían afectar el nivel de la producción láctea aunque también podría conducir a soluciones innovadoras que mejoren la competitividad a largo plazo del sector. En general, el nivel global de emisiones de GEI dependerá en gran medida de las ganancias de eficiencia en India y otros países con una alta población de ganado y una producción extensiva.

Los flujos comerciales de productos lácteos podrían verse sustancialmente alterados por cambios en el entorno comercial. Las modificaciones a los acuerdos comerciales existentes o la creación de nuevos afectarían la demanda de productos lácteos. Si bien la prohibición rusa de importar varios productos lácteos de los principales países se levantó parcialmente en 2020, aunque otros se extendieron. El embargo fue uno de los impulsores del aumento de la producción de leche rusa en los últimos década (0,7% anual) que no solo redujo su dependencia de las importaciones, sino que alteró las fuentes de las importaciones de la UE a Bielorrusia tras las sanciones de 2014 en adelante. Por otro lado, es probable que la política comercial del Reino Unido después de su salida de la UE afecte los flujos comerciales también. Además, los nuevos acuerdos del país con Australia y NZ, que, luego de una cuota transitoria, permiten importaciones libres de aranceles de manteca y queso, podrían impactar el comercio y la competitividad del sector lácteo en el Reino Unido. A la fecha, India y Pakistán, los grandes países consumidores de productos lácteos, no se han integrado en el mercado internacional de productos lácteos, ya que se prevé que la producción nacional se expanda rápidamente para responder a la creciente demanda interna. La inversión futura en la infraestructura de la cadena de frío en estas regiones aumentará su grado de autosuficiencia en productos lácteos.

Los cambios en las políticas internas siguen siendo una incertidumbre. Por ejemplo, Canadá limitó las exportaciones de LPD. En la UE, la compra de intervención de LPD y manteca a precios fijos sigue siendo posible en ciertas circunstancias, y esto ya ha tenido un impacto considerable en el mercado en los últimos años.

Comentarios